Jacques BAUDRON – Secrétaire Forum ATENA – mars 2022

Qualifiée peut-être exagérément d’ « arme nucléaire », l’interdiction faite à la Russie d’accéder au réseau Swift est de fait le blocage d’un certain nombre d’établissements financiers. Quel est la mécanique de ce blocage ?

Swift, super telex

Dédié aux grosses transactions, Swift est un réseau de télécommunications chargé de transporter de manière « immédiate », irrévocable et avec un haut niveau de sécurité et de sûreté les ordres de virements entre systèmes financiers. Chiffrons l’ampleur de la tâche : plus de quarante millions de messages quotidiens entre plus de dix mille établissements bancaires ou grands comptes répartis sur plus de deux cents pays. La société de droit privée belge Swift assure la fonction.

L’argent ne circule pas, seuls les ordres transitent. C’est ainsi par exemple qu’on peut régler une commande de gaz en roubles par le truchement d’un organisme centralisateur tel que « Target 2 » ou d’une banque russe dans laquelle l’acheteur dispose d’un compte. C’est Swift qui assure le bon acheminement de tous les transferts d’information.

La mécanique existe déjà entre les banques commerciales. Crédit Agricole comme BNP créent des euros, mais ne reconnaissent pas les euros émis en dehors de chez eux. Les tractations se font au sein de la Banque Centrale Nationale où les deux ont ouvert un compte, à moins qu’elles ne conviennent d’un crédit à très court terme. Dans tous les cas l’important est de ne pas perdre d’ordres.

Les courriers papiers et les telex ont rapidement montré leurs limites : pas assez rapides, insuffisamment fiables, peu protégés contre les révocations. Un saut technologique en 1973 offre une réponse avec le tout nouveau réseau Swift. Le principe des échanges monétaire est le même, la mécanique de messagerie fluidifie spectaculairement les dialogues.

Notons que le réseau Swift héberge de grands mouvements financiers riches en informations cruciales dont sont friands les services de renseignement à commencer par les États-Unis notamment depuis 2001. Relevons également que rapidité, fiabilité et non révocation sont des caractéristiques premières de la blockchain, les attributs de non transparence étant disponibles sur option.

Le blocage de Swift

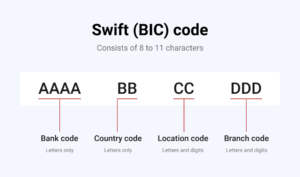

Les adhérents au réseau Swift sont identifiés par un code spécifique, répondant sans surprise au nom de code Swift. Il apparaît en clair sur vos relevés d’identité bancaire.

Banque par banque, le code permet d’interdire l’accès au réseau.

Quelle efficacité pour le procédé ? S’il est toujours possible de contacter une banque sans passer par le réseau Swift, les choses sont beaucoup plus lentes, sensibles aux attaques et révocables. Trois cents organismes financiers russes seraient utilisateurs de Swift, ce qui peut sembler faible à l’aune de la quantité d’utilisateurs mais représente quand même la moitié des organismes de crédit russes.

C’est pourquoi, les autorités russes, alertés du risque lors de l’invasion de la Crimée en 2014 ont déployé leur propre réseau SPSF dont l’implantation est en route depuis 2017. La Chine a quant à elle construit un autre outil d’interconnexion des établissements bancaire, CIPS.

Le blocage face aux cryptos et aux paradis fiscaux

À première vue, bloquer les avoirs d’un responsable russe est facile : il « suffit » de traquer son nom. Sauf que le passage par des paradis fiscaux – via la City, les Pays-Bas mais essentiellement Chypre – suffit pour profiter d’un anonymat bienvenu. Surtout lorsqu’on est aidé par une double nationalité russo-chypriote bien largement accordée. Ce sont là de belles cordes dont pourrait user l’Europe au cas où elle souhaiterait peser sur les avoirs des responsables russes.

Quant à jouer sur l’accès à Swift, il me semble que le terme d’ « arme nucléaire » est démesuré face à ses effets auxquels on peut s’attendre. On introduit certes une réelle gêne : il y a perte à la fois de la souplesse et de la rapidité. Mais demander au réseau Swift d’effectuer un blocage sur les adresses internes du réseau (code Swift) n’empêche nullement les deux établissements concernés de se mettre en rapport soit en transitant par d’autres réseaux comme la Chine en propose soit en utilisant d’autres technologies.

D’autant plus que depuis 1973, date de la création de Swift, les technologies ont bien évolué à commencer par la blockchain. Construite sur Internet elle en hérite de ses caractéristiques dont celle d’ignorer les frontières. Elle apporte ses petits « plus » comme la non répudiation, l’assurance que les écritures ne sont pas modifiées l’immédiateté et la résistance face à la destruction. Bref, tout pour faire comme Swift.

L’utilisation de crypto-actifs comme le bitcoin est bien tentante car la structure est déjà en place. Il permet également d’atténuer les effets du retrait des cartes bancaires occidentales de Russie. Le risque lié à la volatilité des cours peut être contenu en n’utilisant le bitcoin que pour la transaction.

Au delà, les Banques Centrales ont toutes dans leur cartons des monnaies numériques autrement dit des monnaies nationales dont les transferts s’appuient sur une blockchain. Le rouble numérique est un projet stratégique qui pourrait émerger rapidement.

La monnaie comme arme

Le numérique devient une arme de guerre. La désinformation n’est pas nouvelle mais les cyberattaques voire les attaques physiques contre les infrastructures le sont.

La monnaie scripturale s’appuie sur le numérique ce qui lui apporte à la fois de nouvelles forces et une certaine dépendance. Mais quoi qu’il en soit, c’est un levier dont tous sont conscients. Le paysage de la monnaie sortira probablement bien modifié à l’issue du conflit. Souhaitons courte vie au cauchemar de la guerre non virtuelle qui vient de démarrer !

Laisser un commentaire