Jacques Baudron – jacques.baudron@ixtel.fr – janvier 2022

Contre intuitive mais tellement efficace la monnaie de notre quotidien est créée de toutes pièces (si si …) quand une banque accorde un prêt et sera détruite dès son remboursement.

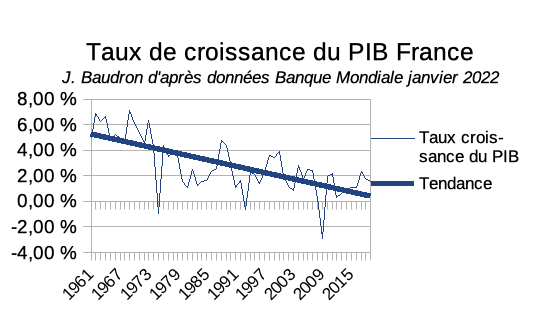

Pré requis implicite : il faut des demandes de prêts. C’est typiquement lors d’acquisitions immobilières dans le cas des particuliers ou d’investissements pour les entreprises. Et pré requis de ce pré requis : c’est la croissance économique qui procure la confiance aux particuliers et permet le développement des entreprises. La création monétaire par la dette saurait-elle se maintenir en l’absence de croissance ? L’observation du taux de croissance économique sur les soixante-dix dernières années éveille l’alerte : la décrue est continue. Il avoisinait encore les six pour-cent dans les années 1960 mais peinait même avant la covid à rester positif.

Est-ce la fin du modèle ?

La création monétaire

La mécanique est simple à défaut d’être intuitive. Lorsqu’on souscrit par exemple un prêt dans une banque commerciale pour l’acquisition d’un véhicule, le montant porté sur votre compte ne provient pas de réserves déjà présentes dans l’établissement bancaire mais est inscrit à votre crédit sans autre contrepartie qu’une écriture du même montant à rembourser. Le vendeur du véhicule utilise alors les fonds provenant du prêt pour ses propres dépenses. La quantité de monnaie en circulation augmente d’autant. Au fil des remboursements elle s’amoindrit. De nouveaux prêts se présentent alors fort à propos pour consolider la masse monétaire.

Comment est-on arrivé à un dispositif aussi contre-intuitif ?

Quelle logique a pu mener à ce mécanisme ? Replaçons-nous durant le prospère XVIIème siècle. Pour protéger leur or, les riches commerçants le confiaient aux solides coffres forts des orfèvres qui émettaient alors une quittance ancêtre du billet de banque.

Face aux belles réserves d’or ainsi constituées, une nouvelle activité s’est développée : le prêt. Bien entendu les emprunteurs ne repartaient pas avec des lingots mais avec des billets. La valeur de l’ensemble des billets en circulation est couverte par les réserves d’or. La quantité de billets était pour partie créée lors de l’obtention d’un prêt et détruite lors de son remboursement.

Constatant qu’un volume d’or restait placidement en place quels que soient les mouvements d’entrée ou sortie les orfèvres ont commencé à accorder plus de prêts que les réserves d’or ne l’autorisaient. Autrement dit, si par hasard l’ensemble des détenteurs de billets/quittances se présentent simultanément pour demander la contrepartie en or, les orfèvres seraient dans l’incapacité d’honorer leurs clients. Système fragile, certes et ce n’est pas John Law qui nous contredira. Mais toujours est-il que les bases sont là : de la monnaie peut circuler en l’absence de toute contrepartie. Et loin d’être mise au ban, l’idée a fait son chemin.

Un peu de présent

Aujourd’hui la banque centrale impose aux banques commerciales de déposer en tant que réserve obligatoire 1% des sommes qu’elles prêtent. Quand on emprunte 10.000 euros dans une banque, celle-ci fait deux écritures : une première créditant le compte de 10.000 euros, augmentant ainsi la masse monétaire en circulation de 10.000 euros, et une deuxième pour signifier que l’emprunteur doit 10.000 euros à la banque. Au fil des remboursements, ces sommes diminuent jusqu’à extinction de la dette. Les 10.000 euros sont alors détruits. Bien entendu l’emprunteur rémunère la banque pour ce service en versant des intérêts.

Pas de monnaie sans emprunteurs

Conséquence directe : en l’absence d’emprunteurs la masse monétaire se réduit, voire disparaît. Il faut en permanence renouveler les opérations pour conserver suffisamment de monnaie en circulation.

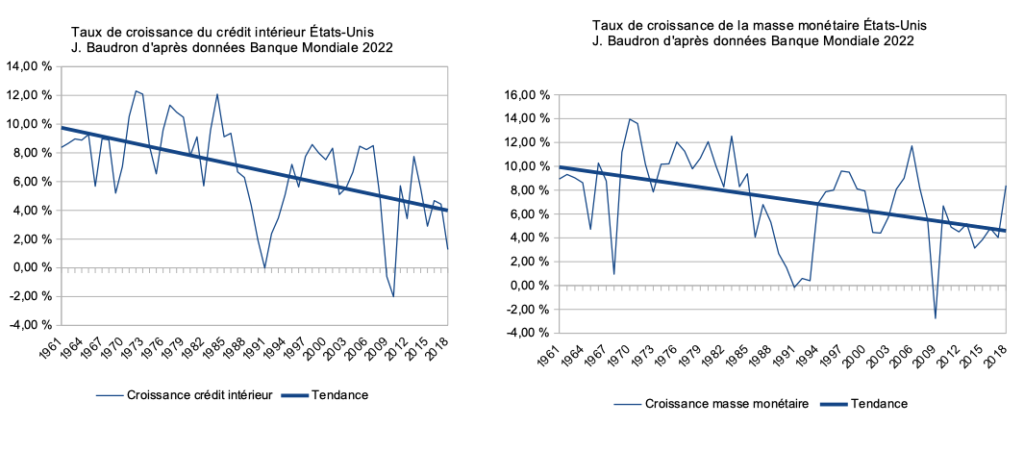

Quelle est la tendance ? Les courbes ci contre sont issues de l’exemple des États-Unis. Sans surprise, les taux de croissance du crédit intérieur et de la masse monétaire ont des apparences similaires ; plus gênant, une préoccupante tendance à la diminution se dessine.

Ces éléments demanderaient à être confirmer et à s’affirmer avec des paramètres tels que la vitesse de circulation, illustrée par l’échange quotidien d’une même pièce de un euro entre un boulanger et un libraire pour le commerce d’un journal et d’un croissant.

Qui emprunte ?

Les demandes de prêts auprès des banques commerciales proviennent des particuliers pour l’immobilier par exemple et des entreprises pour des investissements assurant leur développement. Dans les deux cas c’est la confiance dans la capacité à avoir les revenus suffisants pour assumer les engagements qui pousse à franchir le pas de porte de la banque.

De manière intuitive, la croissance économique semble incontournable pour nourrir les prêts. C’est elle qui donne confiance pour financer l’acquisition d’un bien immobilier pour les particuliers ou de machines outils pour les entreprises.

La croissance du PIB est-elle assurée ?

Le ralentissement du taux de croissance du PIB

Constat : le taux de croissance du PIB décline avec constance sur les soixante dernières années. Il peinait déjà à rester positif avant les bouleversements covidiens alors qu’il avait brillé de tout feu à 6% dans les années 1960. On peut visualiser l’affaiblissement sur la courbe ci contre.

Peut-on identifier quelque élément à l’origine de ce tassement ? Ce ralentissement est-il fait pour durer ?

Le Produit Intérieur Brut, étalon malgré lui

Le PIB est l’auto-proclamé indicateur économique de référence des économies. J’attribuerais volontiers ce succès à sa caractéristique de « propreté » comptable : la somme des valeurs ajoutées permet d’ignorer les biens intermédiaires qui auraient faussé la mesure en étant comptés plusieurs fois.

Le statut de valeur caractéristique d’une économie dont bénéficie le PIB fait que les différents indicateurs y sont facilement rapportés pour faciliter les comparaisons, mais apprécier tout paramètre au regard du PIB n’a pas forcément de signification.

Ainsi en va-t-il par exemple de la dette évaluée à l’aune du PIB alors que les capacités de remboursement seraient plus appropriées ou de l’évaluation des dépenses publiques qui est annoncée à 55,4% du PIB en 2019, ce qui laisse insidieusement penser que les dépenses privées doivent se contenter de 44,6 %. Sauf que la somme des deux dépasse largement le montant du PIB. N’en soyons pas étonnés, le PIB est ici aussi une unité arbitraire. L’argument n’en reste pas moins en bonne place chez les éditorialistes et les politiques.

Le PIB est omniprésent.

Pourquoi un taux de croissance en déclin continu ?

Un peu de mesure, s’il vous plait

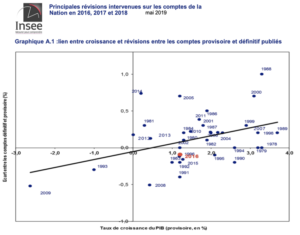

Intuitivement, la mesure de la croissance du PIB ne pose pas de problèmes particuliers. Et pourtant, l’INSEE ne délivre son chiffre définitif qu’au bout de trois ans. Il lui faut l’ensemble des comptes de toutes les entreprises, des administrations, des douanes. Il lui faut également le taux d’inflation pour que la comparaison d’une année sur l’autre ait un sens. D’où plusieurs publications : provisoire, semi définitive puis définitive. L’INSEE nous alerte ci-contre sur les écarts entre données provisoires et définitives : ils peuvent être du même ordre que le taux de croissance lui-même.

Si encore ces écarts répondaient à une certaine logique, si au moins ils pouvaient être prévisibles. Mais non, la surprise au bout de trois ans est toujours au rendez-vous. La publication des chiffres provisoires s’appuie beaucoup sur l’expérience et les +7% claironnés pour 2021 me laissent aussi songeur que les -8% de 2020, ces deux années ne pouvant bénéficier de l’expérience d’un déjà vécu. Ayons une pensée pour nos décideurs qui doivent choisir les politiques sur la base de données aussi peu affermies !

Le PIB malmené par le quotidien

Voyons pêle-mêle quelques éléments pesant sur le PIB, en retenant bien que le PIB mesure la somme des valeurs ajoutées : c’est un bon indicateur non pas de la richesse mais du niveau d’activité dans un pays.

Ainsi, le dynamisme lié au commerce de biens industriels augmente le PIB mais c’est également le cas du moindre accrochage en voiture sur lequel se penchent experts, assureurs, carrossiers sans oublier les pièces de rechange.

Un embouteillage augmente le PIB par la consommation d’essence. À l’inverse, si construire un pont crée du PIB, l’utilisation de ce pont en fluidifiant la circulation le diminue. Que dire d’une ligne de train à grande vitesse ? Le chantier de sa mise en place est bon pour le PIB, mais on ne peut plus compter sur l’usure des pneus, la consommation de carburant et le risque d’accident pour le maintenir. Mettre en place des infrastructures augmente le PIB, les utiliser le diminue. Le PIB est un outil parfaitement calibré pour un pays en reconstruction, probablement moins quand celui-ci est déjà équipé.

Le progrès technologique lui-même concourt à l’amoindrissement du PIB. Le temps mis pour acquérir une 4L Renault en 1960 était trois fois plus long que celui pour s’offrir une Logan dans les années 2000, sachant que 300.000 km n’est pas un obstacle pour proposer cette dernière sur le marché de l’occasion alors que dès 80.000 km une 4L affichait un trou dans plancher pour cause de rouille et un autre à l’accélération pour cause de cylindres ovalisés.

Les totalisateurs de kilomètres se contentaient fort bien de cinq chiffres. Une moindre consommation en huile et essence confirme cette tendance au moindre coût et donc moindre contribution au PIB.

Et que dire des conflits armés ? Ils accroissent le PIB deux fois : lors d’une phase de destruction puis lors de la reconstruction. Bien heureusement, même si de nombreux conflits restent d’actualité aujourd’hui, nous connaissons depuis plusieurs décennies une période où la paix semble régner.

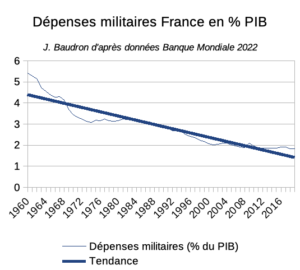

Les dépenses militaires ont été divisées par 3 (en unité PIB :-) depuis les années 1960. Le schéma ci-dessus illustre cette tendance.

Le travail bénévole n’est pas non plus comptabilisé, ce que les économistes illustrent par une boutade : si vous épousez votre jardinier (ou jardinière, bien sûr :-) vous faites baisser le PIB. L’activité qui était auparavant rémunérée disparait de la comptabilité.

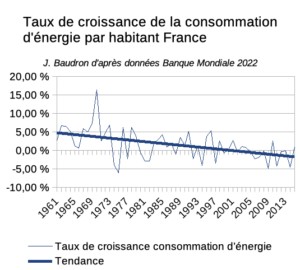

Autre élément : le taux de croissance de la consommation d’énergie par habitant est lui-même sur une pente descendante ainsi qu’illustré sur le diagramme ci-contre.

Ce résultat est à contre-courant des discours ambiants qui cherchent à nous culpabiliser dès qu’on envoie un mail avec pièce jointe ou que l’on regarde un film. Mais les faits sont là : l’isolation des bâtiments l’arrivée du numérique comme l’équipement en infrastructures communes y sont pour quelque chose. Une utilisation de l’énergie raisonnée permet de baisser le taux de croissance de la consommation par habitant et le taux de croissance du PIB suit la même tendance.

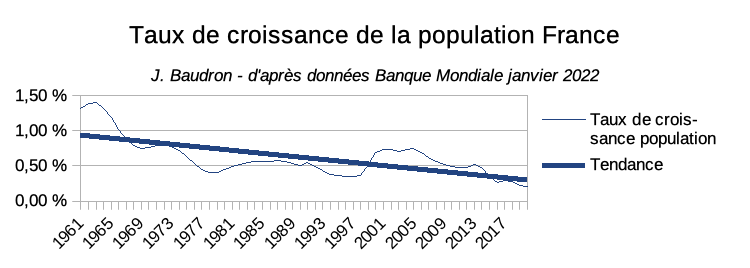

Cela dit, le poids du taux de croissance de la population pourrait être majeur dans le phénomène de décru du PIB. Moins de consommateurs, et la nécessité d’investissements pour de nouveaux outillages de production des entreprises disparait. Moins d’habitants et le besoin pour de nouveaux logements s’estompe. Or le taux de croissance de la population passe de 1,4 % dans les années 60 à 0,2 % soixante ans plus tard.

Il n’est pas exclu que des changements durables soient moteur dans la démarche. Je pense notamment au contexte bouleversé depuis la fin de la deuxième guerre mondiale par la bienheureuse raréfaction des conflits, des épidémies et des disettes, suivi vingt ans plus tard par l’apparition des moyens de maitrise des naissances. La surpopulation humaine est considérée comme une menace pour l’énergie et pour l’équilibre entre les espèces, mais un scenario où elle se limite naturellement est possible.

Néanmoins sur ce rythme avant dix ans la population stagnera. N’excluons pas les avenirs où les taux de croissance économique seraient durablement nuls. Le schéma de création monétaire construit sur l’emprunt serait alors compromis.

Quel modèle de remplacement ?

La question est ouverte.

Dans le modèle actuel, c’est l’emprunt qui crée l’argent sans lien avec une réserve de valeur et son remboursement qui le détruit.

Il est par exemple tout à fait envisageable de reconduire le mécanisme en faisant abstraction de la contrainte de prêt. Les banques centrales utilisent déjà cet « argent magique », dont l’application pourrait être étendue aux particuliers et sociétés non financières. C’est également sur ce modèle que les crypto-actifs comme le bitcoin créent leurs « monnaies ». Les bitcoins sont générés sans qu’il y ait de contrepartie. Par ailleurs, la distribution des bitcoins relève du hasard, que ce soit le premier qui trouve par chance le bon résultat aux calculs (cas de la preuve de travail) ou explicitement celui qu’une loterie désignera (cas de la preuve d’enjeu). Nous sommes alors proche de la monnaie hélicoptère qui ne semble pas exclue des reflexions des Banques Centrales sur les monnaies numériques.

Les solutions existent mais ne seraient pas sans conséquences sur le schéma des banques commerciales.

Quoi qu’il en soit, la technologie nous donne accès à de nouveaux outils comme la monnaie numérique ou les crypto-actifs. Pourquoi ne pas en profiter pour créer une monnaie intelligente ?

Jacques Baudron – jacques.baudron@ixtel.fr – janvier 2022

Laisser un commentaire