Jacques BAUDRON – Secrétaire Forum ATENA – Septembre 2024

Ce papier m’est venu à l’esprit lors de la lecture d’un livre que je ne peux que vous inciter à consulter : Le pouvoir de la monnaie paru au début de cette année aux Éditions des « Les liens qui libèrent ». Jezabel COUPEY SOUBIRAN, Pierre DELANDRE et Augustin SERSIRON y décrivent comment société et monnaie ont évolué de pair avant et posent la question de la monnaie de l’avenir.

C’est pour moi l’occasion de revenir sur les concepts de base de la création monétaire, de la lente transition entre valeur de la monnaie construite sur de l’acquis, typiquement l’or, vers une valeur construite sur l’avenir, fondée elle sur la confiance dans le développement et l’avenir.

Les auteurs soulignent que la mécanique actuelle de création monétaire doit évoluer car elle ne se nourrit que de projets à rentabilité immédiate et a plus de mal avec les investissements à long terme tels que la santé, l’éducation ou les infrastructures ou la transition énergétique.

Je me permets d’ajouter que ce système me semble condamné. Son carburant est un taux de croissance économique toujours plein de vigueur. Mais le PIB en berne depuis soixante ans ne peut plus le garantir ; au vu de la démographie, probablement pour longtemps. Pour ces raisons, une nouvelle monnaie est à imaginer. Ça tombe bien, la technologie – je pense bien entendu à la blockchain – nous ouvre de nouveaux horizons.

Les monnaies d’avant

Avec l’avènement de l’agriculture au néolithique entre -9000 et -5000 ans avant notre ère dans le croissant fertile qui relie l’Egypte à l’Iran en passant par la Turquie arrivent la sédentarisation (même si suivant les régions la sédentarisation a pu précéder l’agriculture), l’organisation hiérarchique de la société, les échanges marchands, la comptabilité, l’écriture et bien entendu la monnaie. On quitte les clans vivant de la prédation pour une société construite sur la production.

La société sédentaire est fortement centralisée. L’État apporte la garantie des dettes entre particuliers. Il se dote de lois, d’un système judiciaire. En cas de non-paiement, la prison ou l’esclavage temporaire guettent le contrevenant.

Les ressources principales sont regroupées dans des silos ; l’administration assure également la distribution des ressources dont chaque foyer a besoin. Alors que dans les clans chacun prenait en charge tout type de charges les citoyens ont maintenant des tâches ciblées.

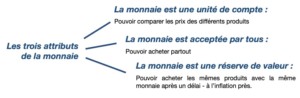

Un premier pas dans la construction de la monnaie est rapidement mise en place par avec l’unité de compte. C’est le dénominateur commun qui permet de rapprocher la valeur d’un boisseau de blé avec un vêtement, un outil ou une heure de travail. L’administration gère sur des tablettes d’argile les débits et crédits de chacun. L’anonymat n’est pas à l’ordre du jour …

Le bâton de taille ou de comptage est alors courant. Ce bâton n’est rien d’autre qu’un support pour des entailles servant au comptage dont on trouve des traces remontant à plus de 35000 ans et toujours présent dans notre code civil au début du XXIème siècle. Fendu en deux, il formalisait l’état des comptes entre un débiteur et son créancier. L’Angleterre contrôlait le paiement des impôts à l’aide de ces bâtons.

Après usage, ces bâtons étaient stockés puis détruits. En 1834, un feu de bâtons dans les fours sous la Chambre des Lords à Londres a dégénéré en un gigantesque incendie dont William Turner en a immortalisé les lumières dans un des tableaux dont il avait le secret. Seul le Westminster Hall qui date du XIème siècle a pu échapper à l’anéantissement du Palais.

L’anonymat des transactions viendra avec la dynastie de Crésus et ses pièces six siècles avant notre ère. À titre privé, des échanges se réglaient avec des jetons faits d’or et d’argent mêlés. Dans un premier temps, l’émission privée de jetons est interdite, l’État en prenant le monopole. Grâce à la technologie l’or et l’argent sont séparés et les pièces gagnent en finition. Les échanges commerciaux se font directement sans transiter par l’administration. Dire que de nos jours les banques proposent de nous rémunérer pour mieux pister notre consommation !

Toujours est-il que la dynastie de Crésus dispose d’une « vraie » monnaie avec une unité de compte reconnue – que dis-je, imposée – par tous et dotée d’une valeur relativement stable pouvant faire office de réserve de valeur. Les trois attributs de la monnaie sont là.

À titre de curiosité j’ai cherché si d’autres régions du globe avaient connu semblable évolution. Il semblerait que la Mésopotamie fût précurseur, mais que plusieurs foyers tant en extrême-orient ou en Amérique du sud ont suivi. Des traces de villes datant de 4000 ans avant notre ère ont été découvertes en Ukraine.

Notons que nulle place n’est laissée au troc qui n’apparait pas dans ces recherches, hormis la proposition d’Aristote reprise par Adam Smith dans Recherches sur la nature et les causes de la richesse des nations (1776) sur la base d’une traduction du Moyen-Âge. L’hypothèse est pourtant toujours monnaie courante de plateaux télévisés en blogs malgré l’absence persistante de sources et les dénis des avancées archéologiques (n’hésitez pas à vous reporter aux références en fin d’article si intéressé par le sujet).

La monnaie d’aujourd’hui : la monnaie dette

La mécanique de création monétaire en usage aujourd’hui accompagne la révolution industrielle depuis ses débuts. Elle est tellement contre intuitive et dérangeante que l’on prête à Henry Ford la crainte d’une révolution si le « peuple » venait à en comprendre le fonctionnement.

Jugez-en : la monnaie est créée par les banques commerciales à partir de … rien. Elle s’appuie sur les promesses futures de rentabilité des investissements. Les auteurs l’opposent à la monnaie qui s’appuyait sur l’or, représentant le passé. Ils font un parallèle qui me plait bien avec les régimes aristocratiques où les dirigeants tiraient leur légitimité du passé face aux démocraties où le choix se fait sur des promesses d’avenir.

La mécanique

Tout se déroule lors de l’obtention d’un prêt, qu’il soit le fait d’un particulier ou d’un professionnel.

L’instinct nous porte à penser que les montants prêtés proviennent de dépôt effectués par quelque épargnant. C’est effectivement le cas de prêts contractés auprès d’établissements dédiés aux placements de l’épargne, mais il n’y a pas alors de création monétaire : uniquement un mouvement de fonds.

Les choses en vont autrement avec les banques commerciales. Deux écritures suffisent : une première gonfle le compte courant du demandeur du montant négocié et la deuxième notifie au demandeur qu’il doit rembourser ce montant à la banque – sans oublier bien entendu les intérêts.

Le processus est encadré. En zone euro, la banque commerciale doit mettre en réserve 1% du montant de chaque prêt et le montant global de tous les prêts accordés ne peut excéder 8% des fonds propres. En Australie, Angleterre ou aux États-Unis, le taux de réserve est tout bonnement nul. Au Brésil il est de 20%, le Liban culminant à 30%.

Les particuliers empruntent pour des biens de consommation, un véhicule, un logement ; les professionnels empruntent pour des machines outils, un réseau de distribution, une campagne. Les prêts concernent majoritairement des investissements. À mon sens, la « monnaie dette » pourrait sans dommage sémantique se nommer « monnaie d’investissement ». Elle y gagnerait une tout autre image !

Notons que la Banque Centrale crée également les pièces et les billets que nous utilisons mais ils ne représentent que moins de 10% de la monnaie en circulation.

Ce mode de création monétaire n’est pas nouveau, il existe déjà au XVème siècle. Mais c’est au cours et surtout à la fin du XIXème siècle qu’il prend de l’ampleur pour accompagner l’essor de l’industrie.

Évolution financière de la société, évolution financière de la monnaie

La financiarisation de la société se retrouve dans la monnaie. Si la création monétaire se fait toujours sur la base de la dette, l’achat par les banques de titres financiers est de plus en plus fréquent. Les auteurs parlent de « monnaie acquisitive ». Une caractéristique fondamentale se perd alors : la création monétaire ne s’accompagne plus d’investissements, elle ne nourrit plus le PIB.

Les titres sont achetés sur le marché secondaire en créant là encore de la monnaie par simple jeu d’écritures. « Secondaire » signifie que ce sont des actions « d’occasion ». Lorsqu’un investisseur achète des actions ou des obligations sur le marché primaire, il apporte son support à l’industrie : c’est de l’investissement industriel. Quand il les revend sur le marché secondaire c’est uniquement un transfert de fonds. De manière similaire, construire une maison fait travailler des maçons, des architectes et des plombiers alors qu’acquérir un logement dans de l’ancien se cantonne bien souvent à de la pose de papiers peints.

N’oublions pas que l’internationalisation de la crise de 2008 doit beaucoup à la titrisation. Peu regardantes sur la solidité des emprunteurs pour des maisons, les banques commerciales comptaient sur la saisie-revente des biens et sur la cession des prêts sous forme de titres à des sociétés financières pour rentrer dans leur fonds. Las, la chute des prix de l’immobilier a sapé ces beaux programmes et les prêts douteux qui ont été disséminés par les circuits financiers, et ont contaminé sur tout le globe.

Au niveau de la titrisation, les Banques Centrales ne sont pas en reste avec la pratique du Quantitative Easing. Le Quantitative Easing consiste à créer de la monnaie par simples écritures comptables pour (r)acheter aux investisseurs institutionnels leurs créances, essentiellement quand elles proviennent d’obligations d’État. Le but est de relancer l’économie en donnant aux banques commerciales plus de moyens pour faire des prêts aux entreprises et aux particuliers. Encore faut-il que les entreprises et les particuliers aient le besoin d’emprunter…

Une monnaie ? Non, deux monnaies

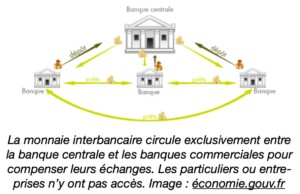

Chaque banque commerciale crée sa propre monnaie. Les échanges entre comptes d’un même établissement se règle par simple jeux d’écritures.

Problème : la monnaie d’une banque n’est pas reconnue par les autres banques. Pourtant, il faut bien que les virements entre banques soient honorés. Pour y parvenir, les échanges entre banques distinctes transitent par la Banque Centrale qui s’appuie sur une chambre de compensation, en France la société STET.

La monnaie utilisée pour ces équilibrages entre banques est spécifique et réservée aux seules banques. Elle n’est pas accessible aux particuliers. C’est de l’euro qui a tout de l’euro, mais c’est une autre monnaie.

Valeur de la monnaie : or, confiance, cryptos

La valeur de la monnaie d’aujourd’hui désarçonne : elle a pour socle la confiance dans l’État qui la génère. Il pourrait semblé plus confortable de s’appuyer sur une valeur tangible comme l’or. Il est vrai que la monnaie a longtemps valu son pesant en matière précieuse face à laquelle la confiance ne présente aucune valeur intrinsèque.

Mais voilà les deux dernières guerres mondiales et la crise de 1929 ont eu raison de cette référence à l’or comme étalon. Le précieux métal se fait rare au sortir des troubles, la convertibilité en pâtit. Les monnaies se raccrochent à l’or et s’en séparent au gré des événements.

Après la dernière guerre, les accords de Bretton Woods ont entériné la proposition d’Harry Dexter White préconisant l’indexation des monnaies de 44 nations alliées sur le dollar, lui-même étant indexé sur l’or. L’URSS était présente mais n’a pas ratifié l’accord. Ce projet était opposé à celui de John Maynard Keynes dans lequel toutes les monnaies sont flottantes les unes par rapport aux autres et les échanges entre pays dans une monnaie spécifique nommée « Bancor ». La puissance des USA en cette période sans concurrence justifiait ce monopole.

Le Général de Gaulle, en 1965 s’est retourné contre la puissance ainsi accordée aux États-Unis et leur a présenté les dollars que nous avions en réserve pour les convertir en lingots d’or. Il y a eu ainsi une noria de précieux métal entre Fort Knox et la Banque de France.

En 1973, le Président Nixon, inquiet de voir ses réserves mises à mal par la guerre au Vietnam et la conquête de la Lune met provisoirement fin à la convertibilité dollar-or, décision officialisée trois ans plus tard les accords de la Jamaïque. Depuis la loi des marchés dirige les parités entre les devises flottant les unes par rapport aux autres. Les monnaies ont une valeur décidée par le gouvernement, l’or n’est plus référence. C’est la monnaie « fiat ».

La puissance du dollar cinquante ans plus tard demeure pourtant toujours aussi tangible. Va-t-elle vaciller face aux nouveaux géants économiques, face aux unions telles que les BRICS voire aux nouvelles technologies monétaires numériques ?

Les cryptos (bitcoin et sa multitude de cousins dont la valeur dépend exclusivement des lois du marché) comme les monnaies fiat s’appuient sur la confiance. Différence majeure : la confiance dans les monnaies fiat repose sur la puissance des États émetteurs, sur leur rayonnement, sur leurs forces commerciale, diplomatique, militaire. Ces paramètres fluctuent sur un long terme. À l’inverse, les cryptos, sensibles aux rumeurs, réagissent par des variations soudaines qui ne peuvent éviter une instabilité durable. Les cryptos ne peuvent dès lors pas prétendre à l’attribut « réserve de valeur » qui est l’une des trois propriétés fondamentales de la monnaie. Cette restriction ne s’applique pas aux « stable coins » qui sont similaires aux bitcoins à ceci près que leur valeur s’appuie sur une voire plusieurs monnaies fiat. Notons que les Banques Centrales ne sont pas insensibles à ces nouvelles technologies et ont toutes dans leurs cartons des projets.

Quoi qu’il en soit, la monnaie a évolué : après une valeur issue de l’or accumulé dans le passé elle table maintenant sur la confiance dans les promesses de l’avenir.

Limites de la monnaie-dette

Les auteurs relèvent une particularité du mécanisme : la décision des prêts relevant du seul jugement des banques commerciales, l’indicateur phare est la rentabilité du projet à moyen voire court terme.

Certes, une population en pleine forme et instruite est un atout pour l’industrie mais la rentabilité des secteurs de la santé ou de l’éducation est tellement indirecte qu’elle en devient invisible.

Que dire alors de la transition écologique ?

La création monétaire par la dette est bien à l’aise avec l’expansion industrielle depuis le XIXème siècle de l’ère mais beaucoup moins avec la transition écologique. La société évolue, il n’est pas choquant que la monnaie doive l’accompagner.

Ajoutons une autre limite : la nécessité d’un flux continu de projets pour alimenter la machine à prêts va de pair avec une hausse toujours soutenue du PIB. Mais le déclin constant du taux de croissance du PIB sur ces 80 dernières années visible sur le schéma Taux de croissance PIB France ne permet pas de l’assurer : le franchissement de la valeur nulle se rapproche. Le nombre de Ménages ayant au moins un crédit suit la même tendance à la baisse.

Pour ma part, je rapproche cette tendance de l’orientation baissière du taux de croissance de la population. En quelque sorte un lien entre croissance économique et démographie.

D’autres facteurs concourent à un affaiblissement du PIB, à commencer dans les pays les plus riches par ne moindre demande de la part des consommateurs déjà bien équipés. De manière moins intuitive, la non-qualité augmente le PIB : les embouteillages font consommer plus de pétrole, les accidents routiers font travailler les assureurs et les carrossiers, les véhicules peu fiables passent du temps dans les garages et nécessitent d’être remplacés plus rapidement, le manque de soin ou d’hygiène demande plus au secteur de la santé. Ce ne sont que des exemples. À l’inverse, construire un pont, aménager un carrefour, construire une ligne TGV augmentent le PIB lors de leur installation mais le diminue avec leur utilisation.

Moins de prêts signifie moins de contributions à la masse monétaire. On ne retrouve pas cette tendance à la baisse en étudiant les statistiques sur la masse monétaire car les prêts pour achat d’obligations, de titres par les banques ont pris le relai des entreprises et particuliers. Cet engouement a été nourri par les fonds rendus disponibles avec les opérations de « Quantitative Easing ». Mais la dynamique censée revigorer l’économie n’est pas là, en témoignent la perte de vitesse de circulation de la monnaie et le PIB toujours constant dans son déclin. (Notons que la théorie quantitative de la monnaie d’Irving Fisher est mise en difficulté quand elle conclut que l’accroissement de la masse monétaire conduit systématiquement à une augmentation des prix car elle prenait comme hypothèse que la vitesse de circulation de la monnaie était constante). En revanche, c’est bel et bien sur les marchés secondaires ainsi que sur l’immobilier que se retrouvent les hausses de cours.

Voilà de quoi douter de la pertinence du modèle face aux évolutions de la société. Les auteurs formulent des propositions pour effectuer la transition en douceur une monnaie construite sur le don complèterait la monnaie sur la dette. D’où proviendraient ces dons ? Ils sont techniquement possibles notamment grâce aux Banques Centrales qui ont la possibilité de créer de la monnaie sans contrepartie. Elles le font déjà par exemple dans le cadre du Quantitative Easing.

La monnaie de demain

Les limites de la monnaie dette (nécessité d’une croissance continue, non adaptation aux projets à longue échéance) laissent présager une mutation dont l’Histoire est coutumière.

Les auteurs tablent sur une transition douce sur la base de dons – par exemple par la banque centrale – pour financer les investissements à rentabilité lointaine qui n’intéressent pas les banques commerciales tel que la transition écologique. Pour les auteurs, cette transition est douce car réalisée en complément du système actuel.

Mon sentiment est que l’impossibilité de conserver la création monétaire sur la base de la dette faute de demandes suffisantes survient au moment où la technologie construite sur les registres distribués – crypto, monnaies numériques, « stable coin » – offre de nouveaux horizons.

Les registres distribués, ou blockchain, constituent un registre répliqués en de nombreuses copies sur internet, ce qui assure une protection contre leur disparition et dotées d’un mécanisme empêchant toute modification sous peine de réécrire l’ensemble du registre, ce qui assure une protection contre la falsification. En outre, étant construit sur internet ces registres ne connaissent pas plus de frontière qu’un email. En utilisant ces registres pour des enregistrements bancaires, on obtient une monnaie telle que le bitcoin. En indexant cette monnaie sur une monnaie fiat on obtient une monnaie sans frontière. On peut ainsi faire instantanément un versement d’un pays à un autre.

Les monnaies numériques de banques centrales, que l’on rencontre souvent sous le sigle MNBC ou CBDC pour Central Bank Digital Currency, utilisent ce principe. Plusieurs scénarios sont alors possibles, dont celui d’une création monétaire par la banque centrale qui le distribuerait aux particuliers et entreprises. Ce concept imaginé par Milton Friedman sous le nom de « monnaie hélicoptère » est dans les faits déjà en réalisé avec le quantitative leasing pour les investisseurs institutionnels. Dans ce scénario comme dans d’autres, le rôle des banques commerciales est à redéfinir.

Est-ce la voie vers la prochaine mutation de la monnaie ?

En bref …

Les études menées par Jezabel COUPEY SOUBIRAN, Pierre DELANDRE et Augustin SERSIRON dans Le pouvoir de la monnaie nous décrivent les interactions entre les évolutions de la société et la monnaie.

Le modèle actuel, parfaitement adapté à la société industriel en cours depuis le XIXème siècle, trouve ses limites avec la nécessité d’investissements à long terme tels que la transition écologique. Par ailleurs, il nécessite un taux de croissance toujours dynamique qui fait défaut depuis soixante ans avec probablement peu d’espoir de retournement, démographie oblige.

Une nouvelle société se profile, accompagnée d’une nouvelle monnaie qu’il nous faut inventer. Et, coïncidence heureuse, la technologie – citons les registres distribués ou blockchain – arrive à point pour proposer de nouveaux horizons. De beaux changements en perspective !

Bonnes lectures et références

Rendons justice à Internet : l’accès aux données permet de mesurer soi-même les impacts des évènements macro-économiques et les pédagogues savent nous faire appréhender les mécanismes de base. Voici quelques liens et références que vous connaissez peut-être déjà.

Ouvrages

– Jezabel COUPEY SOUBIRAN, Pierre DELANDRE et Augustin SERSIRON Le pouvoir de la monnaie Éditions Les liens qui libèrent – 2024

Deux ouvrages de référence dont je n’ai malheureusement lu que des extraits :

– Marshall Sahins Âge de pierre, âge d’abondance. L’économie des sociétés primitives. Collection Bibliothèque des Sciences humaines Gallimard – 1976

– Clarisse Herrenschmidt Les trois écritures. Langue, nombre, code Gallimard – 2023

Sur l’histoire de la monnaie

– https://journals.openedition.org/tc/1222

– https://fresques.ina.fr/de-gaulle/fiche-media/Gaulle00105/conference-de-presse-du-4-fevrier-1965.html

– https://fr.wikipedia.org/wiki/Accords_de_Bretton_Woods

– https://andrieuthomas.com/lor-de-cresus-naissance-de-la-monnaie/

– https://perspective.usherbrooke.ca/bilan/servlet/BMEve/529

Sur le troc

– David Graeber Debt : the first 5000 years 2011 traduction par Françoise et Paul Chemla Dette : 5 000 ans d’histoire aux éditions « Les liens qui libèrent »

– Jean-Michel Servet « La fable du troc » Dix-huitième siècle

https://www.persee.fr/doc/dhs_0070-6760_1994_num_26_1_1974

– https://revuelespritlibre.org/adam-smith-le-troc-et-le-nouveau-monde

– https://www.radiofrance.fr/franceculture/podcasts/entendez-vous-l-eco/le-mythe-du-troc-4130805

Sur la mécanique de la monnaie

– https://www.youtube.com/watch?v=lZ6CmwquKKQ. Vidéo pédagogique d’Heu!reka sur la création monétaire

– https://theothereconomy.com/fr/fiches/comprendre-le-quantitative-easing/

– https://fr.wikiversity.org/wiki/Systèmes_monétaires/Annexe/Agrégats_monétaires_dans_la_zone_euro

– https://theothereconomy.com/fr/fiches/inflation-et-monnaie/#hypothesescontestables

– https://92.site.attac.org/IMG/pdf/ndl_jpa_201407_23_dette_5000_ans_d_histoire_david_graeber.pdf

– https://www.banque-france.fr/fr/strategie-monetaire/cadre-operationnel/programmes-achat-actifs

– https://fr.wikipedia.org/wiki/Masse_monétaire

– https://cultivons-la-monnaie.org/vitesse-circulation-de-la-monnaie

– https://www.cadtm.org/BCE-Vous-pouvez-amener-un-cheval-a-l-eau-mais

– https://www.strategie.gouv.fr/point-de-vue/programme-dachats-dactifs-bce-un-premier-bilan

– https://www.lafinancepourtous.com/decryptages/politiques-economiques/theories-economiques/politique-monetaire/les-politiques-monetaires-non-conventionnelles/historique-resultat-quantitative-easing-dans-les-economies-developpees/#:~:text=Son%20enveloppe%20atteint%20les%201,eu%20de%20programme%20de%20QE.

– https://www.melchior.fr/cours/complet/cours-2-la-monnaie-et-le-financement-de-l-economie

– https://www.imf.org/external/pubs/ft/mfs/manual/fra/pdf/mfsmch6f.pdf

– http://s298243136.onlinehome.fr/dotclear/public/theorie_qualitative_de_la_monnaie_paris_11_23.pdf

Sources de données

– https://donnees.banquemondiale.org/indicator/FM.LBL.BMNY.GD.ZS?end=2019&start=1960

– https://www.statista.com/statistics/1121448/fed-balance-sheet-timeline/

– https://www.insee.fr/fr/statistiques/2414906#graphique-figure1

– https://www.insee.fr/fr/outil-interactif/5367857/tableau/10_ECC/15_FIN

– https://www.insee.fr/fr/outil-interactif/5367857/details/20_DEM/21_POP/21B_Figure2

– https://fr.scribd.com/document/701139455/econ-gen-agregat-monetaire

– https://www.oecd-ilibrary.org/economics/produit-interieur-brut-volume-2015-100_c3de6a7c-fr

Laisser un commentaire